Tổng quan về thỏa thuận cải cách thuế doanh nghiệp tối thiểu toàn cầu

Ngày 01/7/2021, tại Diễn đàn hợp tác thực hiện chống xói mòn và chuyển dịch lợi nhuận, 130/139 quốc gia và vùng lãnh thổ, trong đó, Việt Nam là thành viên đã đạt thỏa thuận khung về mức thuế doanh nghiệp tối thiểu toàn cầu. Tiếp đó, ngày 10/7/2021, các Bộ trưởng Tài chính nhóm các nền kinh tế lớn (G20) đã nhất trí thông qua thỏa thuận về đánh thuế doanh nghiệp tối thiểu toàn cầu với các tập đoàn đa quốc gia.

Trước đó, ngày 13/6/2021, tại Hội nghị thượng đỉnh, nhóm G7 cũng đã thông qua thỏa thuận thúc đẩy kế hoạch áp thuế doanh nghiệp tối thiểu toàn cầu 15%. Thoả thuận cải cách thuế doanh nghiệp tối thiểu toàn cầu là thành quả đạt được sau nỗ lực nhiều năm đàm phán của các nước thành viên OECD, của nhóm G20 và nhóm G7, hướng tới giải quyết các thách thức phát sinh trong bối cảnh toàn cầu hoá và phát triển kinh tế kỹ thuật số, góp phần hạn chế, chống xói mòn và chuyển dịch lợi nhuận.

Theo đó, thỏa thuận quan trọng đạt được là “đánh thuế một cách công bằng”, các tập đoàn đa quốc gia có nghĩa vụ nộp thuế ở quốc gia mà họ có hoạt động kinh doanh, thay vì phải nộp thuế tại nơi đặt trụ sở như trước đây và hạn chế các doanh nghiệp có kế hoạch về thuế thông qua các “thiên đường thuế”, cũng như tránh được “cuộc chay đua xuống đáy” cạnh tranh bằng thuế suất thuế thu nhập doanh nghiệp giữa các quốc gia hoặc vùng lãnh thổ muốn thu hút đầu tư nước ngoài. Thoả thuận đạt được gồm 2 phần chính sau:

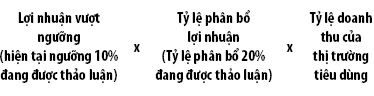

Phần 1: Bảo đảm phân phối lợi nhuận và quyền đánh thuế công bằng giữa các quốc gia có liên quan đến tập đoàn đa quốc gia, bao gồm các các công ty công nghệ. Theo đó, quyền đánh thuế đối với lợi nhuận của các tập đoàn đa quốc gia từ quốc gia, vùng lãnh thổ của họ sẽ được phân bổ cho các thị trường nơi họ có hoạt động kinh doanh và thu được lợi nhuận bất kể tập đoàn này có sự hiện diện vật lý tại thị trường này hay không. Trước đó, các doanh nghiệp chủ yếu nộp thuế tại quốc gia nơi họ đặt trụ sở. Cụ thể, cho phép các nước thị trường đánh thuế một phần lợi nhuận (20%) trên lợi nhuận vượt ngưỡng chuẩn 10% mà các công ty lớn tạo ra dựa trên doanh thu họ kiếm được từ các nước đó. Phạm vi áp dụng: 100 công ty lớn nhất thế giới, với công thức sau:

Ví dụ: Một công ty đa quốc gia có doanh thu toàn cầu 100 triệu USD, tạo ra 15 triệu USD lợi nhuận, với tỷ suất lợi nhuận 15%. Các quốc gia nơi công ty hoạt động kinh doanh (ví dụ 100 nước trên toàn cầu) sẽ chia nhau một phần miếng bánh để đánh thuế là 1 triệu USD trong 5 triệu USD lợi nhuận vượt biên (5 triệu USD x 20%).

Phần 2: Tìm kiếm cạnh tranh công bằng về thuế thu nhập doanh nghiệp giữa các quốc gia. Theo đó, thống nhất đặt ra mức thuế suất tối thiểu cho các tập đoàn toàn cầu là 15% trên cơ sở đối với từng quốc gia. Nghĩa là, nếu một tập đoàn và các công ty con nộp thuế nước ngoài dưới mức tối thiểu, họ sẽ tiếp tục phải nộp khoản chênh lệch so với mức tối thiểu tại chính quốc gia của họ để bảo đảm về cơ sở thuế của mình. Từ đó, việc chuyển lợi nhuận sang các quốc gia khác có mức thuế thấp hơn mức tối thiểu sẽ không còn hấp dẫn với các doanh nghiệp nữa. Mức thuế tối thiểu sẽ được áp dụng cho các tập đoàn đa quốc gia có doanh thu toàn cầu trên 750 triệu USD.

Ví dụ: Một công ty của Singapore có công ty con hoạt động tại Việt Nam. Công ty con được hưởng ưu đãi thuế thu nhập doanh nghiệp theo chính sách khuyến khích đầu tư nên được áp dụng thuế suất 10%. Như vậy, mức thuế ở Việt Nam thấp hơn mức tối thiểu là 5%. Singapore sẽ được đánh thuế bổ sung 5% đối với khoản lợi nhuận của công ty tại Việt Nam để đạt mức tối thiểu.

Phản ứng của các nước về thoả thuận thuế doanh nghiệp tối thiểu toàn cầu

Sau khi cải cách về thuế doanh nghiệp tối thiểu đạt được thoả thuận khung giữa các quốc gia thành viên của OECD; sự thống nhất của nhóm G20 và nhóm G7, phần lớn các quốc gia đã có động thái đồng thuận, nhưng cũng có quan điểm phản đối mức thuế doanh nghiệp tối thiểu toàn cầu này, tiêu biểu như:

– Các nước “thiên đường thuế”: Là nơi tạo điều kiện cho các tập đoàn đa quốc gia chuyển địa điểm kinh doanh để tránh thuế và chính bản thân các tập đoàn đa quốc gia lớn. Do vậy, các nước này đã thể hiện quan điểm phản đối đề xuất thuế doanh nghiệp tối thiểu toàn cầu và cho rằng, đề xuất này sẽ tác động và gây thiệt hại nặng nề đối với nền kinh tế nước họ, vì các nước này phần lớn dựa vào các dịch vụ và tài chính trung gian.

– Ấn Độ: Mức thuế doanh nghiệp tối thiểu toàn cầu 15% sẽ có lợi cho nước này trong thu hút đầu tư nước ngoài và không ảnh hưởng đến các công ty kinh doanh ở Ấn Độ. Mức thuế suất thu nhập doanh nghiệp hiện hành đang thực thi tại Ấn Độ là 22%. Nước này sẽ tiếp tục thu hút được đầu tư nước ngoài và không ảnh hưởng đến các công ty kinh doanh, nên Ấn Độ ủng hộ đề xuất cải cách thuế doanh nghiệp tối thiểu toàn cầu này.

Trước đó, ngày 01/4/2020, Ấn Độ đã mở rộng phạm vi thuế kỹ thuật số bằng cách áp đặt mức thuế cân bằng 2% đối với các pháp nhân nước ngoài bán hàng hóa và dịch vụ trực tuyến cho khách hàng trong nước nếu doanh nghiệp có doanh thu hàng năm hơn 20 triệu INR (khoảng 275.404 USD). Năm 2016, Ấn Độ cũng đã áp dụng mức thuế cân bằng 6% đối với doanh thu quảng cáo trực tuyến của các công ty đa quốc gia lớn như Google và Facebook. Trong nhiều trường hợp, thuế đánh vào các giao dịch kỹ thuật số xuyên biên giới đã được chuyển sang người tiêu dùng, do đó, các chuyên gia thuế ở Ấn Độ cho rằng, Ấn Độ sẽ không ủng hộ nếu mức thuế cân bằng phải giảm vì chỉ đánh thuế 20% tổng lợi nhuận ròng là chưa đủ.

– Malaysia: Malaysia có khả năng thực thi theo động thái của nhóm G7; của OECD và G20. Nước này có khả năng giảm thuế suất thuế thu nhập doanh nghiệp xuống mức 20% để tiếp tục khuyến khích thu hút đầu tư và cung cấp thêm động lực cho các công ty đa quốc gia lớn để đưa họ trở lại Malaysia. Mức thuế suất thuế TNDN hiện hành của Malaysia là 24%, mức thuế suất ưu đãi đối với các nhà sản xuất dược phẩm và các nhà sản xuất muốn chuyển đến Malaysia là từ 0% đến 10%.

– Indonesia, Nam Phi, Mexico: Ủng hộ đề xuất của nhóm G7, OECD và nhóm G20 là áp mức thuế doanh nghiệp tối thiểu toàn cầu là 15%.

– Ba Lan và Hungary: Không ủng hộ thỏa thuận thúc đẩy kế hoạch áp mức thuế doanh nghiệp tối thiểu toàn cầu của các nhà lãnh đạo nhóm G7 và thoả thuận khung giữa OECD và G20. Việc quy định mức thuế suất thấp hơn là để các nước có thể bắt kịp với các nền kinh tế tiên tiến hơn thông qua thu hút đầu tư nước ngoài, tuy nhiên, Ba Lan và Hungary cho rằng, với mức thuế doanh nghiệp tối thiểu toàn cầu 15% sẽ làm giảm khả năng thu hút đầu tư nước ngoài.

– Síp: Bộ trưởng Tài chính Síp Constantinos Petrides cho biết Síp sẽ thể hiện “tinh thần xây dựng nếu một sân chơi bình đẳng được đảm bảo cho tất cả các nước và bảo vệ lợi ích của mình và vị thế của các nước thành viên nhỏ hơn cần được coi trọng”. Nước này quy định mức thuế suất 12,5%, nhưng chính phủ Síp cho biết họ sẽ đánh thuế cổ phần bổ sung đối với thu nhập của doanh nghiệp.

– Ai-len: Bộ trưởng Tài chính Ai-len Paschal Donohoe đã lên tiếng phản đối mức thuế suất doanh nghiệp tối tiểu toàn cầu, vì cho rằng các nước nhỏ hơn cần lựa chọn mức thuế suất thấp để thu hút đầu tư nước ngoài. Ngoài ra, Bộ trưởng Tài chính Ai-len Paschal Donohoe cũng cho biết: Cam kết của nhóm G7 về mức thuế tối thiểu toàn cầu là 15% có hiệu lực đối với Hoa Kỳ và hầu hết các quốc gia khác ở Tây Âu, nhưng mức thuế suất này có thể phải đối mặt với thách thức từ một số khu vực pháp lý châu Âu có thuế thấp như Hà Lan, Ai-len, Luxembourg và một số nước ở Caribe do phần lớn dựa vào chênh lệch thuế suất để thu hút các công ty đa quốc gia lớn.

– Hàn Quốc: Có thể bị ảnh hưởng nếu các thành viên của OECD nhất trí với đề xuất của nhóm G7. Hàn Quốc hiện có 51 tập đoàn kinh doanh đa quốc gia và 473 công ty con tại 22 quốc gia được OECD cho là “thiên đường thuế” (năm 2020). Cụ thể, Hàn Quốc có 146 công ty ở Singapore, 93 công ty ở Malaysia, 50 công ty ở Philippines, 41 công ty ở quần đảo Cayman, 36 công ty ở Chi-lê, 28 người ở Panama, 16 công ty ở Áo, 16 công ty ở Bỉ, 12 công ty ở Thụy Sĩ, 10 công ty ở Luxemburg và 6 công ty ở quần đảo Virgin. Trong số đó, Tập đoàn Samsung có số lượng công ty lớn nhất (59 công ty) tại các nước/vùng lãnh thổ đánh thuế thu nhập doanh nghiệp dưới 15%, tiếp theo là SK với 57, LG 34, CJ 33 và Hyundai Motor 25.

Tuy nhiên, thỏa thuận về thuế suất doanh nghiệp tối thiểu toàn cầu sẽ không làm tăng thuế TNDN của Hàn Quốc, quốc gia này đã đánh thuế thu nhập cao hơn nhiều đối với các công ty – tối đa 27,5% thuế doanh nghiệp bao gồm thuế địa phương và 19,1% thuế suất hiệu quả…

– Trung Quốc: Trung Quốc phản đối mức thuế doanh nghiệp tối thiểu toàn cầu ít nhất là 15% và có ý kiến đối với các nhà lãnh đạo nhóm G20 nên giải quyết mối quan tâm của tất cả các bên. Mối quan ngại lớn của Trung Quốc là vấn đề của Hồng Kông (“thiên đường thuế” lớn thứ 7 trên thế giới và lớn nhất ở châu Á, vì nếu thực thi thoả thuận thuế doanh nghiệp tối thiểu toàn cầu, các công ty đa quốc gia lớn sẽ giảm bớt việc đặt trụ sở kinh doanh trung gian tại nơi này).

Khuyến nghị đối với Việt Nam

Trước sự gia tăng của các giao dịch thương mại điện tử xuyên biên giới, Việt Nam sẽ “được” và “mất” gì nếu đồng thuận với thoả thuận cải cách thuế doanh nghiệp tối thiểu toàn cầu? Qua thực tiễn nghiên cứu, nhóm tác giả đưa ra một vài nhận định về sự ảnh hưởng của vấn đề này như sau:

Những cái “được”: Trong tương lai, với những cải cách về thuế doanh nghiệp tối thiểu toàn cầu được áp dụng, quyền đánh thuế sẽ được thực hiện tại quốc gia hoặc vùng lãnh thổ mà doanh nghiệp phát sinh hoạt động kinh doanh và tạo ra thu nhập cho dù họ có sự hiện diện vật vật lý tại quốc gia hoặc vùng lãnh thổ đó hay không. Điều này sẽ mang lại nguồn thu mới cho ngân sách nhà nước từ việc phân bổ quyền đánh thuế hay thu nhập cho Việt Nam từ các quốc gia hoặc vùng lãnh thổ nơi đóng trụ sở chính của các tập đoàn đa quốc gia.

Việc một doanh nghiệp thuộc tập đoàn đa quốc gia được hưởng thuế suất ưu đãi tại một quốc gia hoặc vùng lãnh thổ đầu tư nhưng vẫn phải nộp mức thuế tối thiểu tại nước nơi đóng trụ sở chính; hay việc một tập đoàn đa quốc gia phân phối lại lợi nhuận cho một quốc gia hoặc vùng lãnh thổ nơi tập đoàn đa quốc gia kiếm được lợi nhuận bảo đảm tính công bằng hơn về thuế và cạnh tranh bình đẳng đối với các doanh nghiệp trong nước.

Những cái “mất”: Theo quy định hiện hành, doanh nghiệp đầu tư vào Việt Nam đang được chính sách ưu đãi thuế thu nhập doanh nghiệp là 10% trong thời hạn từ 15-30 năm và hưởng chính sách ưu đãi về thời gian miễn thuế thu nhập doanh nghiệp và giảm thuế thu nhập doanh nghiệp trong thời gian tương ứng từ 3-7 năm.

Hiện một số tập đoàn đa quốc gia lớn như: Samsung, Panasonic, Apple… có công ty con tại Việt Nam đang được hưởng nhiều chính sách ưu đãi, trong đó có ưu đãi thuế thu nhập doanh nghiệp. Trong khi, Việt Nam đang ưu đãi thuế thu nhập doanh nghiệp để thu hút vốn đầu tư nước ngoài, thì các quốc gia thành viên của OECD là nơi đóng trụ sở chính của các tập đoàn này có thể thu đươc thuế thu nhập từ phần lợi nhuận tại Việt Nam khi họ sửa đổi lại nội luật theo thỏa thuận cam kết cải cách thuế thu nhập tối thiểu toàn cầu. Như vậy, với chính sách ưu đãi thuế thu nhập doanh nghiệp như hiện tại và cải cách về thuế quốc tế trong tương lai, Việt Nam sẽ mất đi quyền thu thuế đối với phần lợi nhuận tạo ra tại Việt Nam.

Theo quy định hiện hành, mức thuế suất thuế thu nhập doanh nghiệp Việt Nam đang áp dụng là 20%, tuy nhiên, để khuyến khích và thu hút đầu tư, Việt Nam áp dụng các mức thuế suất ưu đãi dưới 15% gồm: 5%, 10%. Như vậy, nếu Việt Nam áp dụng mức thuế doanh nghiệp tối thiểu toàn cầu, tuy không bị ảnh hưởng về mức huy động nguồn thu, nhưng sẽ bị ảnh hưởng về mặt thu hút đầu tư nước ngoài do các doanh nghiệp này sẽ phải nộp thuế cho nước đối tác đầu tư và sẽ cân nhắc để lại lợi nhuận tại Việt Nam để tái đầu tư.

Với việc trở thành thành viên thứ 159 của Diễn đàn toàn cầu từ ngày 26/12/2019, Việt Nam có thể đưa ra ý kiến đề xuất về cơ chế thuế mới này. Theo đó, nhóm tác giả đưa ra một số đề xuất, khuyến nghị đối với Việt Nam trong thời gian tới như sau:

Thứ nhất, thận trọng trong áp dụng mức thuế doanh nghiệp tối thiểu toàn cầu. Việc này cần cân nhắc thận trọng, vì sẽ ảnh hưởng đến vị thế và tiếng nói của Việt Nam với tư cách là thành viên của Diễn đàn toàn cầu (gồm 162 thành viên) và Diễn đàn hợp tác thực hiện BEPS (hiện có 139 thành viên). Đồng thời, cần theo dõi và tham khảo thêm ý kiến của một số nước thành viên trong khu vực châu Á (như Trung Quốc, Thái Lan, Indonesia, Malaysia, Singapore…) trước khi đưa ra quyết định.

Thứ hai, trường hợp áp dụng, cần có lộ trình thực hiện áp dụng (ví dụ: 5 hoặc 10 năm) sau khi hiệp định đa phương về mức thuế doanh nghiệp tối thiểu toàn cầu có hiệu lực.

Thứ ba, cần nghiên cứu khả năng loại trừ khỏi phạm vi áp dụng đối với các ưu đãi đã được quy định trước khi hiệp định đa phương về thuế doanh nghiệp tối thiểu toàn cầu có hiệu lực.

Thứ tư, cần nghiên cứu hoàn thiện chính sách pháp luật về thuế để đánh thuế đối với các tổ chức nước ngoài không hiện diện tại Việt Nam, nhưng phát sinh hoạt động kinh doanh và thu nhập tại Việt Nam, bởi đây là điều kiện cần để đánh thuế đối với các tập đoàn công nghệ đa quốc gia. Đồng thời, tiến hành đàm phán lại các Hiệp định tránh đánh thuế hai lần để cập nhập, bổ sung các khái niệm về cơ sở thường trú trong bối cảnh Cách mạng công nghệ 4.0 và kinh tế số.

Thứ năm, trước khi áp mức thuế doanh nghiệp tối thiểu toàn cầu là 15% đối với tập đoàn đa quốc gia có công ty con được hưởng thuế suất ưu đãi dưới 15%, Việt Nam cần đánh giá thiệt hại về số thuế thu nhập doanh nghiệp mà các quốc gia hay vùng lãnh thổ nơi trụ sở chính của các tập đoàn đa quốc gia sẽ hưởng lợi, trong khi Việt Nam là nơi tạo ra thu nhập cho các tập đoàn này và các công ty con, nhưng chưa thu thuế thu nhập doanh nghiệp do cho các công ty con hưởng các chính sách ưu đãi về thuế thu nhập doanh nghiệp. Từ đó, nghiên cứu, điều chỉnh, xóa bỏ ưu đãi thuế thu nhập doanh nghiệp đối với trường hợp này để bảo vệ cơ sở thuế tại Việt Nam và cho phép nhà đầu tư chịu ảnh hưởng được hưởng các ưu đãi thay thế như: Kéo dài thời gian ưu đãi hưởng thuế suất 15%, hoàn thuế thu nhập do tái đầu tư… để bảo đảm đầu tư cho nhà thay đầu tư khi thay đổi chính sách.

Ngoài ra, các cơ quan quản lý liên quan cũng cần phối hợp nghiên cứu và báo cáo tham mưu những ảnh hưởng giả định giúp Chính phủ Việt Nam đưa ra các giải pháp, chỉ đạo phù hợp, để từ đó, vừa bảo đảm thu hút hiệu quả vốn đầu tư nước ngoài, vừa bảo đảm nguồn thu bền vững và chống xói mòn về cơ sở thuế trong bối cảnh toàn cầu hóa và phát triển kinh tế số mạnh mẽ hiện nay.

Tài liệu tham khảo:

1. OECD/G20, BEPS Project – Tax Challenges Arising from Digitalisation – Report on the two Pillars;

2. OECD (2021), 12th Meeting of the Inclusive Framework on BEPS – Statement on a two Pillar solution to address the tax challenges arising from digitalisation of the economy;

3. OECD (2013), Action Plan on Base Erosion and Profit Shifting, OECD Publishing;

4. OECD/G20 (2021), Addressing the tax challenges arising from the digitalisation of the economy;

5. Deloitte (2021), OECD Inclusive Framework reaches political agreement on Pillar One and Pillar Two;

6. Valentiam Group (2021), Pillar 1 And Pillar 2 OECD Blueprints: An Overview.

(*) ThS. Nguyễn Chiến Thắng – Ban Cải cách và Hiện đại hoá (Tổng cục Thuế); ThS. Nguyễn Tiến Kiên – Vụ Hợp tác quốc tế (Tổng cục Thuế).

(**) Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 9/2021.