Trong phạm vi nghiên cứu, bài viết xem xét ảnh hưởng của rủi ro thanh khoản trong mối quan hệ tổng thể các yếu tố bên trong ngân hàng và các yếu tố vĩ mô của nền kinh tế, từ đó đưa ra hàm về ý quản trị rủi ro cho ngân hàng thương mại Việt Nam trong bối cảnh mới.

Tổng quát về thanh khoản và rủi ro thanh khoản

Thanh khoản là khả năng của ngân hàng trong việc tiếp cận các tài sản hoặc nguồn vốn có thể dùng để đáp ứng kịp thời các nhu cầu chi trả với mức chi phí hợp lý ngay khi nhu cầu chi trả phát sinh. Hay nói cách khác, đối với ngân hàng thương mại (NHTM), thanh khoản là khả năng ngân hàng có thể đáp ứng kịp thời các nghĩa vụ tài chính khi chúng đến hạn với mức chi phí hợp lý.

Khả năng thanh khoản của ngân hàng thể hiện qua trạng thái thanh khoản ròng (NPL), còn được gọi là khe hở thanh khoản, là chênh lệch giữa tổng cung thanh khoản và tổng cầu thanh khoản tại một thời điểm.

NLP = Tổng cung thanh khoản – Tổng cầu thanh khoản

NLP > 0: Là ngân hàng đang ở trạng thái thặng dư thanh khoản.

NLP < 0: Là ngân hàng đang ở trạng thái thâm hụt thanh khoản.

NLP = 0: Là ngân hàng đang ở trạng thái cân bằng thanh khoản.

Rủi ro thanh khoản (RRTK) là rủi ro phát sinh khi NHTM thiếu khả năng chi trả tại một thời điểm nào đó hoặc không chuyển đổi kịp thời các loại tài sản ra tiền hoặc không có khả năng huy động hay phải huy động các nguồn vốn với chi phí cao để đáp ứng nhu cầu thanh toán, điều này dẫn đến những hậu quả không mong muốn cho ngân hàng.

RRTK xảy ra đồng nghĩa với NHTM đang trong trạng thái thâm hụt thanh khoản (NLP<0). Hay nói cách khác, ngân hàng đang trong tình trạng thiếu vốn hoạt động, không đủ vốn để đáp ứng nhu cầu chi trả và cho vay đối với khách hàng, cũng như nhu cầu đầu tư cho nền kinh tế. RRTK xảy ra làm cho NHTM bị tổn thất về cơ hội đầu tư và ảnh hưởng xấu đến hiệu quả kinh doanh của ngân hàng.

RRTK được đo lường bằng khe hở tài trợ và đo lường bằng các chỉ số thanh khoản. Khe hở tài trợ là dấu hiệu cảnh báo về RRTK trong tương lai của ngân hàng, khi tỷ lệ dư nợ tín dụng trên tổng tài sản của ngân hàng lớn, có nghĩa là dự trữ thanh khoản của ngân hàng giảm và RRTK có nguy cơ tăng lên và ngược lại.

Phương pháp chỉ số thanh khoản đánh giá tính thanh khoản của một ngân hàng thông qua các chỉ số đo lường khả năng thanh khoản và so sánh chúng với các chỉ số bình quân của ngành Ngân hàng hoặc theo các chỉ số chuẩn được quy định.

Hiệu quả kinh doanh của ngân hàng thương mại

NHTM cũng là một tổ chức kinh tế, hoạt động kinh doanh vì mục tiêu tối đa hóa lợi nhuận. Kết quả kinh doanh của NHTM là khoản chênh lệch giữa thu nhập có được và chi phí mà ngân hàng bỏ ra để có được thu nhập, hay nói cách khác lợi nhuận thực hiện trong năm chính là kết quả kinh doanh của ngân hàng.

Tuy nhiên, khi đánh giá hiệu quả kinh doanh (HQKD) ngân hàng thì NHTM chú trọng đến tỷ suất sinh lời nhiều hơn. HQKD của NHTM được đánh giá qua các chỉ tiêu cơ bản sau: Tỷ lệ thu nhập trên tổng tài sản (ROA), tỷ lệ thu nhập trên vốn chủ sỡ hữu (ROE) và tỷ lệ thu nhập lãi cận biên (NIM).

HQKD của NHTM chịu sự tác động của nhiều yếu tố, bao gồm các yếu tố nội tại của ngân hàng và các yếu tố kinh tế vĩ mô. Về phương diện lý thuyết, RRTK là một trong các yếu tố nội tại của ngân hàng có tác động đến HQKD. Khi RRTK xảy ra, các NHTM buộc phải chuyển đổi tài sản thanh khoản với giá không được như kỳ vọng hoặc đi vay với lãi suất cao cùng điều kiện tín dụng khắt khe, làm tăng chi phí cho ngân hàng.

Mặc khác, RRTK còn làm sụt giảm uy tín của ngân hàng, gây mất niềm tin đối với khách hàng, làm cho hoạt động kinh doanh của ngân hàng trở nên khó khăn hơn. Khi RRTK ở mức nghiêm trọng đôi khi dẫn đến khả năng phá sản NHTM

Nghiên cứu về rủi ro thanh khoản và hiệu quả kinh doanh của ngân hàng thương mại

Khảo sát các nghiên cứu trước đây cho thấy, RRTK và HQKD của NHTM có tác động qua lại với nhau. Trong phạm vi bài viết, tác giả chỉ nghiên cứu tác động của RRTK đến HQKD trên cơ sở dữ liệu của NHTM Việt Nam.

Một số nghiên cứu cho thấy, RRTK tác động cùng chiều với hiệu quả kinh doanh như: Ameira Nur Amila Binti Sohaimi (2013); Ahmad Aref Almazari (2014); Mohammad Hossein Khadem Dezfouli và cộng sự (2014). Một số nghiên cứu khác lại phát hiện ra tác động ngược chiều của RRTK đến hiệu quả HQKD của ngân hàng như: Chung-Hua Shen và cộng sự (2009); Ahmed Arif và Ahmed Nauman Anees (2012); Naser Ail Yadollahzadeh Tabari và cộng sự (2013); Zaphaniah Akunga Maaka (2013).

Mô hình và dữ liệu nghiên cứu

Mô hình nghiên cứu: Trong bài viết, tác giả vận dụng dụng mô hình hồi quy đa biến trên dữ liệu bảng được thu thập từ nhiều ngân hàng và được kiểm định bằng nhiều phương pháp khác nhau như: Phương pháp bình phương nhỏ nhất thông thường (OLS); Mô hình tác động cố định (FEM); Mô hình tác động ngẫu nhiên (REM). Đặc biệt, tác giả chú trọng đến phương pháp ước lượng bình phương tối thiểu tổng quát (GLS) để khắc phục hiện tượng phương sai thay đổi và tự tương quan của mô hình. Dựa trên mô hình nghiên cứu của Samuel Siaw (2013) cùng các nghiên cứu trước, bài viết đề xuất 2 mô hình nghiên cứu sau:

ROAit = β0 + β1FGAPit + β2ETAit + β3NPLit + β4GDPit + β5INFit + β6UEPit + εit (1)

ROEit = β0 + β1FGAPit + β2ETAit + β3NPLit + β4GDPit + β5INFit + β6UEPit + εit (2)

– Biến độc lập: Có 2 chỉ tiêu đo lường hiệu quả kinh doanh được sử dụng làm biến độc lập cho 2 mô hình nghiên cứu, đó là ROE và ROA.

– Biến phụ thuộc: RRTK được đo lường bằng Khe hở tài trợ của ngân hàng (FGAP) được sử dụng để làm biến nghiên cứu chính trong cả 2 mô hình. Ngoài ra, mô hình còn đề cập đến các yếu tố khác có tác động đến HQKD với vai trò là biến kiểm soát như: Tỷ lệ vốn tự có trên tổng tài sản (ETA), tỷ lệ nợ xấu của ngân hàng (NPL), tăng trưởng kinh tế (GDP), lạm phát (INF), thất nghiệp (UEP).

Dữ liệu nghiên cứu: Nghiên cứu được thực hiện trên dữ liệu bảng. Dữ liệu được tổng hợp từ báo cáo tài chính, báo cáo thường niên của 25 NHTM Việt Nam và từ nguồn của Bankscope, Orbid và Vietdata trong khoảng thời gian từ 2009-2019. Dữ liệu kinh tế vĩ mô được thu thập từ các thống kê báo cáo kinh tế tổng hợp trên website của Ngân hàng Phát triển châu Á (ADB) và Ngân hàng Thế giới (WB), Quỹ Tiền tệ Quốc tế (IMF). Dữ liệu thu thập được kiểm tra trước khi phân tích nhằm đảm bảo tính chuẩn xác về mặt giá trị, tính phù hợp với mô hình và phương pháp nghiên cứu.

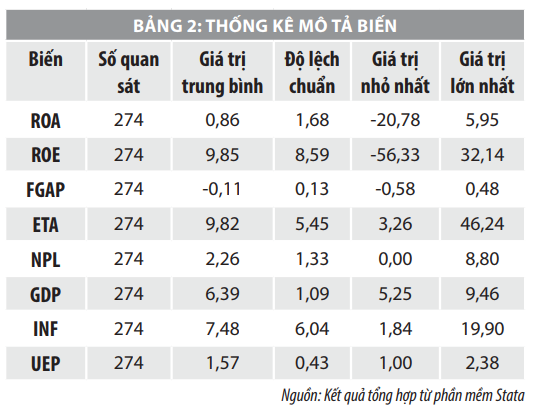

Quan sát 274 mẫu dữ liệu cho thấy, dữ liệu đủ lớn, cân bằng và hoàn toàn hợp lệ để thực hiện phân tích hồi quy. Để đảm bảo độ tin cậy của kết quả phân tích hồi quy, nghiên cứu tiến hành kiểm tra hiện tượng đa cộng tuyến trong mô hình.

Bảng 3 cho thấy, hệ số tương quan cặp giữa các biến độc lập ở mức thấp từ 0,01 đến 0,59 và đều nhỏ hơn 0,8. Kết quả cho thấy, tương quan cặp giữa các biến độc lập yếu nên không xảy ra hiện tượng đa cộng tuyến nghiêm trọng trong mô hình. Do đó, các biến được đưa vào mô hình là hoàn toàn phù hợp với dữ liệu nghiên cứu.

Kết quả nghiên cứu

Kết quả phân tích hồi quy theo 3 phương pháp là POLS, FEM, REM và sau đó thực hiện các kiểm định F- test, Hausman Test, Breush Pagan Test để lựa chọn phương pháp hồi quy phù hợp nhất với mẫu dữ liệu nghiên cứu.

Mô hình (1) với biến phụ thuộc là ROA, kết quả cho thấy, các biến FGAP, ETA và NPL đều có ý nghĩa thống kê; các biến INF và tỷ lệ UEP không có ý nghĩa thống kê. Trong đó, biến NPL có mối quan hệ ngược chiều với ROA, còn biến FGAP và ETA có quan hệ cùng chiều với ROA.

Tương tự, mô hình (2) với biến phụ thuộc ROE, kết quả cho thấy, các biến FGAP, ETA, NPL đều có ý nghĩa thống kê; các biến GDP, INF, UEP không có ý nghĩa thống kê. Trong đó, biến ETA, NPL có mối quan hệ ngược chiều với ROE, còn biến FGAP có quan hệ cùng chiều với ROE.

Nghiên cứu tiếp tục thực hiện các kiểm định để chọn lựa mô hình phù hợp với dữ liệu (F – test; Hausman test; Breush Pagan test) cho thấy, Pooled OLS là phương pháp hồi quy phù hợp mô hình 1 (ROA) và FEM là phương pháp hồi quy phù hợp mô hình 2 (ROE) với mẫu dữ liệu nghiên cứu. Kết quả nghiên cứu các biến có ý nghĩa thống kê lần lược ở mức 1%, 5%, 10%, trong đó phần lớn các biến kinh tế vĩ mô không có ý nghĩa thống kê.

Kiểm định hiện tượng phương sai thay đổi: Để đảm bảo độ tin cậy của hệ số hồi quy trong mô hình Pooled OLS đối với ROA và mô hình FEM đối với ROE, nghiên cứu tiếp tục thực hiện kiểm định hiện tượng phương sai thay đổi với kết quả tại Bảng 5.

Kiểm định hiện tượng tự tương quan: Trong mô hình Pooled OLS đối với ROA và mô hình FEM đối với ROE với kết quả tại Bảng 6.

Kết quả kiểm định trên cho thấy, tồn tại hiện tượng tự tương quan trong mô hình (1) ROA; đồng thời tồn tại hiện tượng phương sai thay đổi và tự tương quan trong mô hình (2) ROE, làm ảnh hưởng đến tính vững và tính hiệu quả của kết quả nghiên cứu. Để khắc phục những khiếm khuyết này, nghiên cứu tiếp tục hồi quy dữ liệu nghiên cứu bằng phương pháp GMM.

Mô hình (1):

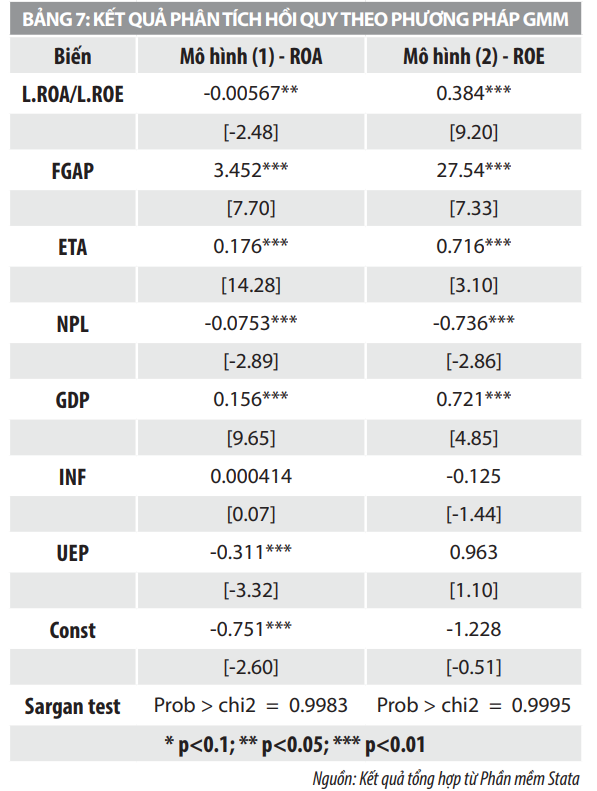

ROA = – 0.00567*L.ROA + 3.452*FGAP + 0.176*ETA – 0.0753*NPL + 0.156*GDP – 0.311*UEP – 0.751

Bảng 7 cho thấy, RRTK có tác động cùng chiều đến HQKD của ngân hàng và có mức tác động lớn nhất. Có 6 biến có ý nghĩa thống kê gồm: Tỷ suất lợi nhuận trên tổng tài sản của năm trước (L.ROA), FGAP, ETA, NPL, tăng trưởng kinh tế hàng năm (GDP) và tỷ lệ thất nghiệp hàng năm (UEP). Trong đó, biến L.ROA, NPL và UEP có tác động ngược chiều đến ROA và 3 biến còn lại là FGAP, ETA và GDP có tác động cùng chiều đến ROA. Chỉ có INF là không có ý nghĩa thống kê trong mô hình, không tác động đến ROA.

Mô hình (2):

ROE = 0.384*L.ROE + 27.54*FGAP + 0.716*ETA – 0.736*NPL + 0.721*GDP -1.228

Bên cạnh đó, bảng 7 cho thấy, RRTK có tác động cùng chiều đến HQKD của ngân hàng và cũng có mức tác động lớn nhất. Có 5 biến có ý nghĩa thống kê gồm: L.ROE, FGAP, ETA, NPL và GDP. Trong đó, ngoài biến NPL có tác động ngược đến ROE, thì 4 biến còn lại là L.ROE, FGAP, ETA và GDP có tác động cùng chiều đến ROE.

Tổng hợp kết quả nghiên cứu từ 2 mô hình, hàm ý quản trị cho NHTM việt Nam trong kiểm soát các yếu tố ảnh hưởng đến HQKD, đặc biệt là kiểm soát RRTK như sau:

– FGAP: Kết quả phân tích cho thấy, FGAP có tác động cùng chiều và có ý nghĩa thống kê đến ROA và ROE. Kết quả này hoàn toàn tương đồng với kết quả nghiên cứu trước (Samuel Siaw, 2013) và phù hợp với điều kiện của NHTM Việt Nam. FGAP tăng lên (RRTK tăng) sẽ có tác động tích cực đến ROA và ROE, làm tăng HQKD của ngân hàng. Khi FGAP tăng 1 đơn vị thì ROA tăng 3,452 và ROE tăng 27,54. Hay nói cách khác, khi ngân hàng chấp nhận và kiểm soát RRTK thì hiệu quả kinh doanh sẽ cao hơn, tuy nhiên, nếu RRTK tăng vượt quá ngưỡng rủi ro của ngân hàng thì có khả năng làm giảm HQKD của NHTM.

– ETA: ETA có tác động cùng chiều và có ý nghĩa thống kê đến ROA và ROE. Kết quả này cũng tương đồng vơi những nghiên cứu trước (Samuel Siaw, 2013; Naser Ail Yadollahzadeh Tabari cùng các cộng sự, 2013). Điều này có ý nghĩa là khi ngân hàng gia tăng vốn, mức độ bòn bẩy thấp hơn thì hiệu quả kinh doanh có xu hướng tăng lên. Khi ETA tăng 1 đơn vị thì ROA tăng 0,176 và ROE tăng 0,716.

– NPL: Kết quả phân tích cho thấy, NPL có tác động ngược chiều và có ý nghĩa thống kê đến ROA và ROE. Đúng với kỳ vọng của tác giả, kết quả này phù hợp với kết quả nghiên cứu của Ahmed Arif và Ahmed Nauman Anees (2012). Điều này cho thấy, khi tỷ lệ nợ xấu tăng cao, rủi ro tín dụng sẽ tăng cao, kéo theo đó RRTK cũng tăng cao và làm giảm hiệu quả HĐKD của ngân hàng. Khi NPL tăng 1 đơn vị thì ROA giảm 0,0753 và ROE giảm 0,736.

– GDP: Kết quả phân tích cho thấy, GDP có tác động cùng chiều và có ý nghĩa thống kê đến ROA và ROE. Kết quả này tương đồng với các nghiên cứu của Chung – Hua Shen và cộng sự (2009), Naser Ail Yadollahzadeh Tabari cùng các cộng sự (2013). Khi kinh tế tăng trưởng có tác động tích cực đến danh mục đầu tư, làm tăng giá trị tài sản, luồng tiền của các ngân hàng, kết quả là ngân hàng có mức lợi nhuận cao hơn.

Ngược lại, khi nền kinh tế suy thoái thường kéo theo suy giảm khả năng trả nợ của người đi vay, làm gia tăng rủi ro tín dụng, làm giảm lợi nhuận ngân hàng. Khi GDP hàng năm tăng 1 đơn vị thì ROA tăng 0,156 và ROE tăng 0,721%.

– UEP: Kết quả phân tích cho thấy, UEP có tác động ngược chiều và có ý nghĩa thống kê đến ROA. Khi UEP hàng năm tăng 1 đơn vị thì ROA giảm 0,311. Bên cạnh đó, nghiên cứu này chưa tìm thấy bằng chứng thực nghiệm về mối quan hệ giữa UEP và ROE.

– INF: Trong phạm vi bài viết, tác giả chưa tìm thấy mối quan hệ giữa INF với ROA và ROE. Kết quả này cũng hợp lý, vì trong nghiên cứu này, INF là một biến kiểm soát, nên dữ liệu được thu thập bằng nhau cho tất cả các ngân hàng, không phản ánh sự khác biệt về quy mô của mỗi ngân hàng.

Hàm ý quản trị cho ngân hàng thương mại Việt Nam

Kết quả nghiên cứu chỉ ra rằng, FGAP đại diện cho RRTK là một trong những yếu tác động mạnh đến HQKD của NHTM và tác động cùng chiều đến HQKD. Điều này có nghĩa là ngân hàng sẽ thu được lợi nhuận cao khi đầu tư vào các tài sản có rủi ro cao.

Tuy nhiên, khi RRTK tăng cao quá mức đến một tỷ lệ nhất định mà ngân hàng không kiểm soát được sẽ làm cho HQKD của ngân hàng giảm xuống. Ngoài ra, HQKD còn bị tác động bởi các yếu tố khác như: HQKD của năm trước đó, ETA, NPL GDP, UEP, do đó, các NHTM cần chú trọng kiểm soát RRTK để đạt được HQKD như mong muốn, cụ thể:

Kiểm soát FGAP

– Việc tính toán được FGAP sẽ giúp ngân hàng xác định được mức tăng giảm của lượng tiền gửi trung bình để đánh giá mức độ huy động nguồn vốn của ngân hàng đang ở mức nào và có thể phát hiện được sự sụt giảm đột ngột của lượng tiền gửi để tìm ra nguyên nhân và cách khắc phục. Ngoài ra, việc xác định khe hở tài trợ còn giúp ngân hàng xác định được sự tăng giảm của nhu cầu vay vốn của khách hàng để từ đó tìm kiếm nguồn vốn với chi phí hợp lý để đáp ứng nhu cầu cho vay.

– Quản trị tốt việc dự trữ thanh khoản qua FGAP: FGAP phản ánh sự chênh lệch giữa dư nợ tín dụng trung bình và huy động vốn trung bình, giúp ngân hàng xác định được trạng thái dư thừa hay thiếu hụt thanh khoản. Nếu ngân hàng trong trạng thái dư thừa thanh khoản thì nguồn vốn huy động được đem đi đầu tư, sinh lời hợp lý.

Ngược lại, nếu tính toán được sự thiếu hụt thanh khoản ngân hàng sẽ có những biện pháp xử lý kịp thời để hạn chế RRTK ảnh hưởng đến hiệu quả hoạt động ngân hàng. Quản trị tốt việc dự trữ thanh khoản qua FGAP giúp ngân hàng xác định được nhu cầu nguồn vốn của mình, tránh vay mượn quá nhiều dẫn đến chi phí trả lãi vay cao; đồng thời, có kế hoạch dự phòng hợp lý để nâng cao hiệu quả HĐKD của ngân hàng.

Kiểm soát quá trình tăng vốn tự có của ngân hàng

Khi tăng vốn tự có sẽ đảm bảo cho khả năng phát triển bền vững và làm tăng sức chịu đựng của ngân hàng trong trường hợp NHTM phải rủi ro, đặc biệt là RRTK.

Một ngân hàng có vốn tự có cao thì mức độ độc lập và khả năng tự đảm bảo về mặt tài chính cao. Để thực hiện gia tăng nguồn vốn của mình, các ngân hàng ưu tiên chọn những đối tác am hiểu rõ về lĩnh vực ngân hàng, có tiềm lực tài chính và khả năng quản trị tốt để hợp tác.

Việc hợp tác với những đối tác tốt không chỉ giúp cho ngân hàng tăng khả năng tự đảm bảo về mặt tài chính mà còn nâng cao vị thế, uy tín của mình trong quá trình hoạt động.

Một ngân hàng có vốn tự có cao thì mức độ độc lập và khả năng tự đảm bảo về mặt tài chính cao. Để thực hiện gia tăng nguồn vốn của mình, các ngân hàng ưu tiên chọn những đối tác am hiểu rõ về lĩnh vực ngân hàng, có tiềm lực tài chính và khả năng quản trị tốt để hợp tác.

Bên cạnh việc xây dựng mối quan hệ thân thiết với những đối tác truyền thống có nguồn vốn lớn, các ngân hàng cũng nên đa đạng hóa các nguồn huy động để tránh bị phụ thuộc vào một số ít nào đó. Do đó, việc tiếp cận được nhiều nguồn vốn huy động khác nhau sẽ giúp cho hiệu quả HĐKD tốt hơn.

Kiểm soát nợ xấu của ngân hàng

Khi nợ xấu tăng cao sẽ làm cho HQKD của ngân hàng sụt giảm. Do đó, kiểm soát nợ xấu là việc làm cần thiết để tăng lợi nhuận và sức cạnh tranh của ngân hàng. Khi xử lý được nợ xấu ngân hàng sẽ có thêm nguồn vốn có tính thanh khoản để từ đó nâng cao khả năng thanh khoản.

Tăng cường khả năng dự báo các điều kiện vĩ mô

Tình hình biến động của kinh tế vĩ mô có thể ảnh hưởng đến HQKD của NHTM. Khi Ngân hàng Nhà nước Việt Nam thực thi các chính sách tiền tệ như thay đổi tỷ lệ dự trữ bắt buộc, lãi suất chiết khấu, áp trần lãi suất huy động… sẽ ảnh hưởng đến khả năng thanh khoản của các NHTM. Tỷ lệ GDP hàng năm, tỷ lệ UEP hàng năm cũng có những ảnh hưởng nhất định đến hiệu quả hoạt động ngân hàng. Do đó, nếu các NHTM có thể dự báo tốt các điều kiện kinh tế vĩ mô thì sẽ có những kế hoạch dự phòng đối với diễn biến bất thường của thị trường, cũng như thay đổi chính sách quản lý, điều hành hoạt động phù hợp để hạn chế tối đa những rủi ro, đặc biệt là RRTK có thể xảy ra và góp phần nâng cao HQKD ngân hàng.

Hiện đại hóa công nghệ ngân hàng

Trong bối cảnh hiện nay, các NHTM cần đẩy mạnh hiện đại hóa bằng cách: Xây dựng hệ thống công nghệ thông tin hiện đại phù hợp với tiêu chuẩn quốc tế. Đầu tư và hoàn thiện hệ thống công nghệ thông tin của NHTM góp phần dự báo kịp thời những nguy cơ, rủi ro có thể xảy ra để từ đó có biện pháp phù hợp.

Quảng bá hình ảnh của ngân hàng

Việc xây dựng thương hiệu ngân hàng gắn với sự gần gũi cùng với các dịch vụ uy tín chất lượng sẽ giúp cho ngân hàng được khách hàng tin tưởng và lựa chọn. Ngân hàng cần nghiên cứu kỹ về thị trường, thị hiếu của khách hàng, sự tiện ích trong các sản phẩm dịch vụ để quảng bá hình ảnh của ngân hàng đến với khách hàng một cách hiệu quả nhất. Sự nghiên cứu và đầu tư đúng hướng sẽ là cơ sở cho việc huy động và sử dụng nguồn vốn tiềm năng của khách hàng để kinh doanh, góp phần hạn chế RRTK và nâng cao HQKD cho ngân hàng.

Tài liệu tham khảo:

Rudolf Duttweiler (2009), Quản lý thanh khoản trong ngân hàng, NXB Tổng hợp TP. Hồ Chí Minh;

Trương Quang Thông (2014), Các nhân tố tác động đến rủi ro thanh khoản trường hợp các Ngân hàng thương mại cổ phần Việt Nam, Thị trường tài chính tiền tệ số 21 (414);

Basel Committee on Banking Supervision, (1997), Core Principles for Effective Banking Supervision, Bank for International Settlements;

Saunders, A. & Cornett, M.M. (2006), Financial Institutions Management: A Risk Management Approach, Mc Graw-Hill, Boston;

Lucchetta, M. (2007), What Do Data Say About Monetary Policy, BankLiquidity and Bank Risk Taking?, Economic Notes by Banca Montedei Paschi di Siena SpA, vol. 36, no. 2, pp. 189-203;

Chung-Hua Shen et al. (2009), Bank Liquidity Risk and Performance, working paper;

Arif A. & Anees A. N., (2012), “Liquidity Risk and Performance of Banking System”, Journal of Financial Regulation and Compliance, Vol.20 Iss: 2 pp 182-195;

Naser Ail Yadollahzadeh Tabari et al, (2013), The effect of Liquidity Risk on the Performance of Commercial Banks, International Research Journal of Applied and Basic Sciences, page 1624 – 1631;

Fredrick Mwaura Mwangi, (2014), The Effect Of Liquidity Risk Management On Financial Performance Of Commercial Banks In Kenya, A Research Project Submitted In Partial Fulfillment Of The Requirements For The Award Of The Degree Of Master Of Science In Finance, School Of Business, University Of Nairobi;

Saleh Taber Alzorqan (2014), Bank Liquidity Risk and Performance: An empirical Study of the banking system in Jordan, Research Journal of Finance and Accounting, ISSN 2222 – 1697, page 155 – 165;

Ali Sulieman Alshatti1 (2015), The Effect of the Liquidity Management on Profitability in the Jordanian Commercial Bank, International Journal of Business and Management; Vol. 10, No. 1; ISSN 1833-3850 E-ISSN 1833-8119 Published by Canadian Center of Science and Education, page 62 – 72.